[文/羽扇观金工作室]

四川天府银行正面临多重挑战。近日,该行行长钟辉因“工作另有安排”辞去行长职务,虽保留副董事长职位,但这一变动仍引发市场关注。几乎同时,该行旗下金融租赁公司10%股权即将被司法拍卖,起拍价高达1.26亿元,引发对银行股权稳定性的担忧。

更为严峻的是,该行前12大股东中,四川明宇集团、四川永伦实业已成被执行人,成都枫之林贸易法定代表人也被限制消费,核心股东的风险状况进一步加剧了银行治理难度。尽管2024年通过引入蜀道集团等国资股东试图改善局面,但效果尚待观察。

经营业绩方面,该行净利润较2015年峰值缩水85%,不良贷款率达2.10%,高于行业平均水平。同时,非标投资风险持续暴露,逾期规模达70.91亿元,意味着每四元非标投资中就有一元出现风险信号。加之今年连续收到监管大额罚单,这家曾经的业界黑马正面临前所未有的考验。国资入场能否化解困局,仍有待时间检验。

行长辞任,天府银行股权遭轮拍

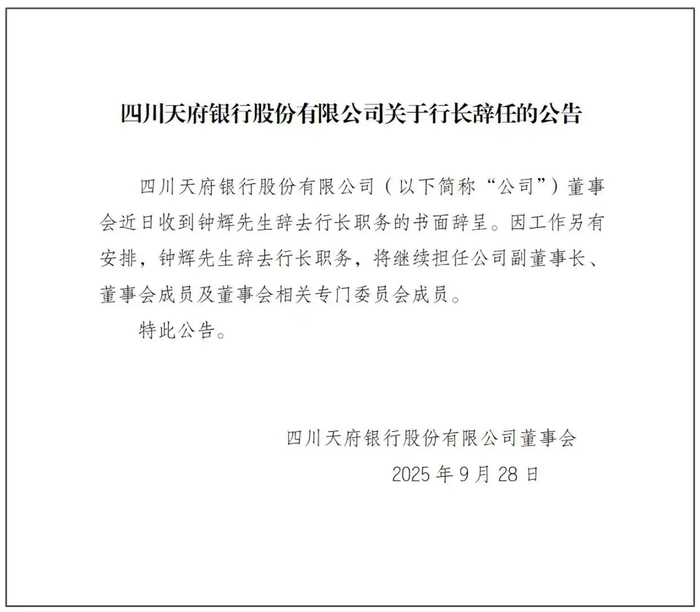

钟辉的辞职,在外界看来似乎有些突然。从公开信息看,钟辉的辞任因“工作另有安排”,且他将继续担任公司副董事长、董事会成员及董事会相关专门委员会成员。但这种相对平稳的过渡,并未完全打消市场的疑虑。

从钟辉过往工作履历来看,较为简单,主要为人民银行和四川天府银行。他是四川南充人,1969年出生,今年56岁,拥有35年经济金融工作经验。2023年3月,四川天府银行的董事长和行长资格同时获得监管核准。此次变动属于正常的新老交替,原董事长邢敏因年届退休而卸任。

值得注意的是,在钟辉卸任的2025年,四川天府银行的合规防线已频频告急,接连收到来自监管机构的大额罚单。

9月8日,央行贵州省分行的行政处罚信息显示,四川天府银行贵阳分行因涉及违反账户管理规定、违反金融统计相关规定等共计九项违法违规事实,被处以263.5万元罚款。

在钟辉辞任行长职务的同时,四川天府银行旗下子公司——四川天府金融租赁股份有限公司的10%股权即将被司法拍卖。

阿里司法拍卖平台信息显示,万腾实业集团有限公司持有的四川天府金租10%股权将于10月18日在该平台公开拍卖,起拍价达1.26亿元。

公开资料显示,四川天府金租由四川天府银行发起设立,于2016年底正式开业,是四川唯一一家金融租赁公司。其中,四川天府银行持股比例为30%,万腾实业持股比例为10%。此次将拍卖的是万腾实业所持股份。

这已不是四川天府银行相关股权第一次被拍卖。今年7月24日,南充市老实人商贸公司持有的300万股天府银行股权(占总股本0.1597%)在阿里平台拍卖,起拍价1950万元却无人问津。

核心股东风险频发,不良率攀高

除了小股东退出,四川天府银行核心股东的状况也令人担忧。

企业预警通数据显示,在持有天府银行股权比例前12位的股东中,四川明宇集团、四川永伦实业已沦为被执行人,成都枫之林贸易处于限消状态。

多名核心股东“出险”使得股权稳定性雪上加霜。或是为改善股权分散局面,天府银行2024年启动50亿元增资扩股,最终蜀道集团等13家国企参与,国资持股比例升至55.96%,蜀道集团以23.35%持股成为第一大股东。但这种“清一色”国资输血能否有效改善治理结构,还有待观察。

中诚信国际在跟踪评级报告中指出,该行盈利能力较弱,内源性资本补充几近停滞,过度依赖外源性增资难以为继。

而从四川天府银行的经营业绩来看,同样面临严峻挑战。2024年年度报告显示,该行实现主营业务收入23.99亿元,同比减少2.49%;实现净利润3.34亿元,同比减少21.66%这已是该行主营业务收入连续第四年下降。

从更长的时间维度来看,四川天府银行的发展困境更为清晰。

该行曾经历过高速扩张的黄金时期。2010年,其净利润仅为5.7亿元;到2015年,这一数字已跃升至23.5亿元,五年间实现近四倍增长。然而,2015年成为业绩拐点。自此之后,天府银行的盈利能力持续承压。

数据显示,2024年该行净利润已降至3.3亿元,较2015年高点累计缩水85%,跌势惊人。2024年,该行的总资产为2599.68亿元,在四川省内城商行中排名第三。

但在资产规模持续扩张的背景下,盈利能力却一路下滑,这种“规模增长、效益下滑”的现象暴露出该行资产运营效率的严重不足。

在业绩承压的同时,四川天府银行的资产质量也令人担忧。截至2024年末,该行不良贷款率为2.10%,虽较上年略有下降,但仍显著高于全国城商行1.76%的平均水平。

更值得关注的是,该行非标投资风险持续暴露。根据2024年债券评价报告,其非标投资领域不良与关注类资产合计占比超过三分之一,逾期规模更攀升至70.91亿元。这意味着每四元非标投资中,就有一元已出现风险信号。

与此同时,该行抵债资产规模已积累至198.96亿元,其中近半数滞留账上超过两年未能变现。

尽管债券评价报告中显示该行正与多方商谈处置方案,但缓慢的处置进度与庞大的资产规模形成鲜明对比,减值计提压力持续累积。

四川天府银行的内部控制和合规管理,同样面临严峻考验。

2025年以来,该行已多次收到监管部门的罚单。今年2月,其成都分行因违反账户管理规定,被央行四川省分行重罚350万元。短短五个月后,该行贵阳分行又因贷款管理不到位被罚263.5万元,时任行长助理还被警告。对于业务布局高度集中于川内的四川天府银行而言,贵阳分行是其走出四川的唯一省外据点。

当前来看,国资入场提供了暂时的缓冲,但面对高管变动、股权不稳、业绩下滑与风控漏洞的多重挑战,这家曾经的业界黑马能否重焕生机,仍是一个待解之谜。

责任编辑:陈琰 SN225

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏